一、2020年全球云计算IDC市场达到1290亿美元规模,市场规模九个季度翻了一番

市场调研机构Synergy Research最新研究数据显示,2020年第四季度,云基础设施(IDC)服务收入(包括IaaS、PaaS和托管私有云服务)为371亿美元,比2020年前三季度高出40亿美元,同比增长35%。推动2020年全年市场收入达到1290亿美元。公共IaaS和PaaS服务占据了大部分市场,在第四季度增长了36%。这是全球IDC市场连续第二个季度以如此的速度同比增长,全球IDC市场仅用了九个季度,规模就翻了一番。

《财富商业洞察》报告预测到2027年,全球数据中心基础设施市场规模预计将达到1423.1亿美元,CAGR为5.5%,其中欧洲市场IT基础架构升级换代正推动区域现代化数据中心市场增长;而亚太地区包括中国正进行快速技术改造、大量企业开始采用数据中心驱动增长。

主流云提供商的主导地位在公共云领域更为明显,前五家控制了80%的市场份额。亚马逊和微软继续占据全球市场的一半以上,而微软进一步接近亚马逊这个更大的竞争对手,达到了全球市场份额20%的里程碑。在过去四年里,微软、谷歌和阿里巴巴都稳步扩张了市场份额,但领头羊亚马逊仍然维持霸主地位。在这四年里,亚马逊的市场份额一直保持在32%-34%之间。市场份额受损的是一大批规模较小的云服务提供商,它们的市场份额在过去16个季度累计下降了13个百分点。在长长的小云提供商或市场份额很小的大公司名单中,较为突出的有IBM、Salesforece、腾讯、甲骨文、NTT、百度、SAP、富士通和Rackspace。

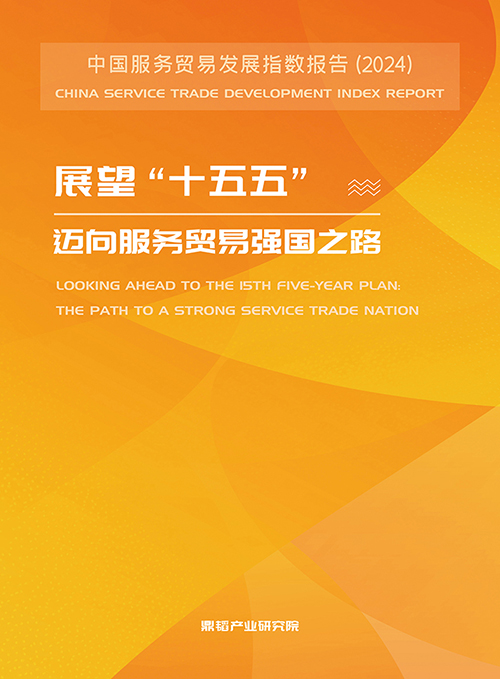

截至2020年底,全球20家主要云和互联网服务公司运营的超大规模数据中心总数已增至597个,是2015年的两倍。国家区域分布方面,美国占比高达40%高居榜首,中国以10%排在第二名,日本、德国、英国和澳大利亚共计占19%。

图1:全球大型数据中心数量及地区分布

根据数据,2020年新增的超大规模数据中心中,亚马逊和谷歌的数据中心占据了一半。而在现存的超大规模运营商中,亚马逊、微软和谷歌总合计超过所有超大规模数据中心数量的50%。其它超大规模数据中心则多数归属于甲骨文、微软、阿里巴巴、Facebook等。其余公司的数据中心也往往主要集中在美国(苹果、Twitter和eBay)或中国(腾讯、百度和京东)。

值得注意的是,亚马逊、微软和谷歌的数据中心并非全部自建,通常是采用从数据中心运营商,如Equinix或DigitalRealty那里租赁。Synergy数据显示,这些云厂商的超大规模数据中心大约70%是从从数据中心运营商租赁,或者由合作伙伴建设并拥有。

二、2020中国IDC市场规模有望冲击2000亿,增速远超全球平均水平。

IDC数据统计,2019年,包括云服务(Cloud as a service:公有云服务和专属云服务)、云相关服务(Cloud-related services:云专业服务和云管理服务)、云基础设施建设(Cloud infrastructure build:企业用户和服务商云基础设施建设)在内的中国整体云计算市场规模达到了329亿美元,预计2024年该市场规模将达到1,000亿美元以上。

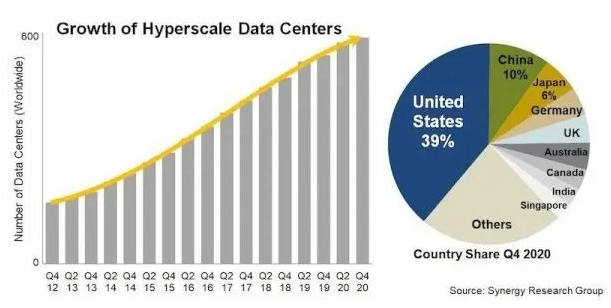

据科智咨询2020年发布的《2019-2020年中国IDC产业发展研究报告》显示,中国IDC业务自2014年开始稳步增长,业务规模于2019年达到1562.5亿,年增长率平均接近30%,预计2020年市场规模有望冲击2000亿,2021年接近2500亿,未来3年,中国IDC业务市场规模复合增长率将达27%。

图2:2014-2022我国IDC市场规模、增速及预测

资料来源:科智咨询

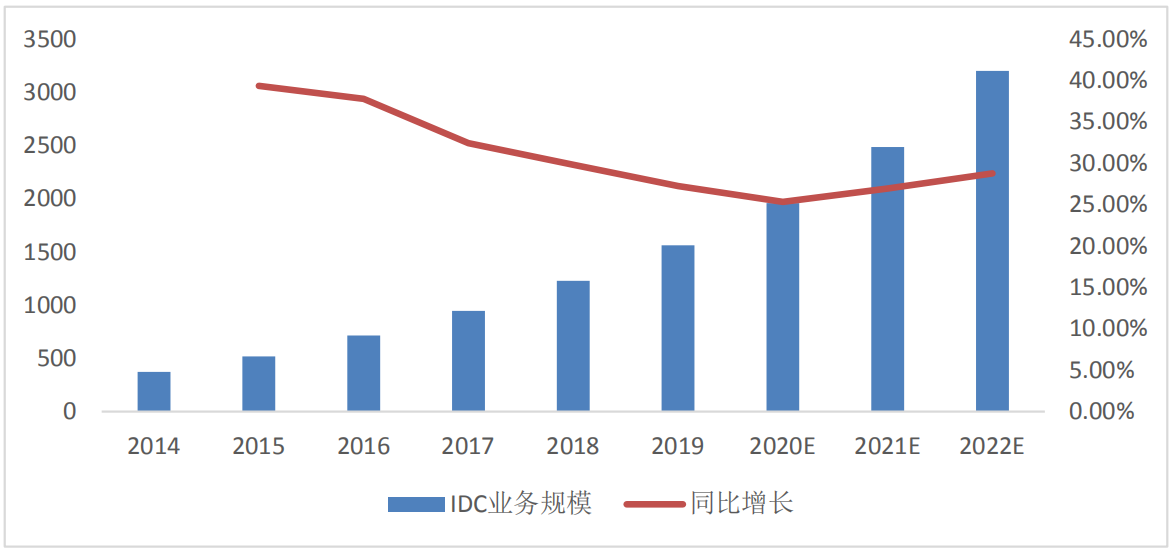

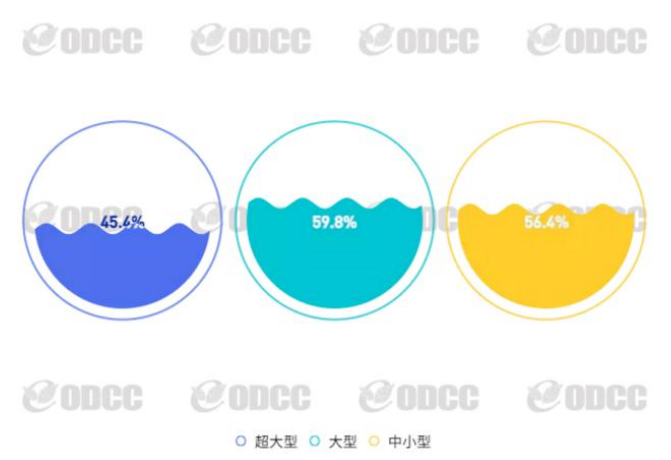

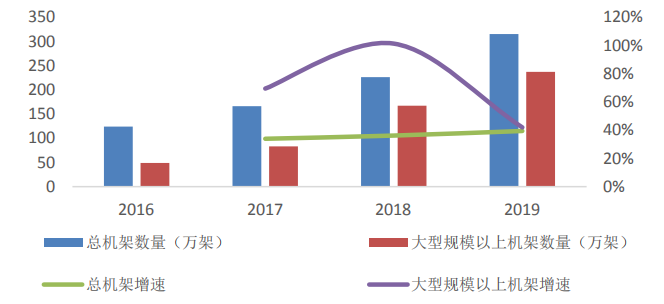

根据工信部发布的《全国数据中心应用发展指引(2020)》显示,截至2019年底,我国在用数据中心机架总规模达到314.5万架,同比增长39%。超大型数据中心机架规模约117.9万架,大型数据中心机架规模约119.4万架,与2018年底相比,大型、超大型数据中心的规模增速为41.7%。全国数据中心利用率提升,截至2019年底,全国数据中心总体平均上架率为53.2%。全国超大型数据中心的上架率为45.4%,大型数据中心的上架率为59.8%,中小型数据中心的上架率为56.4%,超大型数据中心的上架率同比提升17个百分点。

图3:全国数据中心机架规模

资料来源:工信部

图4:全国数据中心利用率情况

资料来源:工信部

截至2020年底,据Synergy Research数据,中国超大规模数据中心约达60个,全球占比10%,位列第二仅次于美国。此外,我国数据中心能效水平不断提升,截至2019年底,全国现有超大型数据中心/大型数据中心平均PUE分别达1.46/1.55;规划在建数据中心平均PUE达1.41,其中超大型/大型数据中心平均设计PUE分别为1.36/1.39,且预计未来几年将持续下降,我国绿色数据中心案例全球领先,多个数据中心在“开放数据中心委员会”与“绿色网格”联合开展的数据中心绿色等级评估中获得AAAAA等级。

图5: 2016-2019中国数据中心机架建设情况

资料来源:数据中心白皮书(2020年)

三、国内市场展望:政策、产业和资本三方发力,数据中心建设迎利好

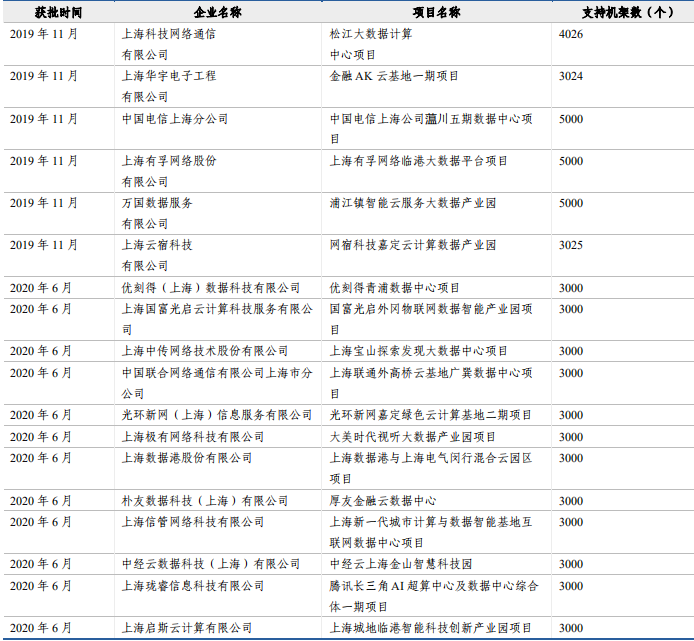

1、政策层面。最新发布的“十四五规划”中,明确表示将系统布局新基建,加快第五代移动通信、工业互联网、大数据中心等新型设施建设。而数据中心成为国家大力发展新基建的重要典型,出现在多地新基建鼓励政策与规划方案中,其中,广东省提出“先提后扩”,建设双核九中心IDC布局;山东提出要全力打造“中国算谷”;浙江提出三年内建设大型、超大型云数据中心25个左右。上海市经信委发布“上海市经济信息化委关于加快新建数据中心项目建设和投资进度有关工作的通知”,要求加速推进18个新建数据中心项目的建设和投资进度,其中分别要求2019年11月获批的6个项目和2020年6月获批的12个项目于2021年3月底前和2021年9月底前完成建设并交付使用。

图6:18个新建数据中心项目名单

资料来源:中国IDC圈

2、产业层面,IDC厂商及云厂商加速数据中心建设。据IDC披露,第三方IDC厂商如数据港、光环新网等,加速新建和扩建数据中心,建设高峰每天都有新项目开工。云厂商方面如阿里云、腾讯云、百度云等,加大开展以数据中心为主的新基建计划,其中,2020前三季度,中国两大云巨头阿里及腾讯合计资本支出646.19亿元,同增42.65%,同时两大云巨头分别规划未来三年2000亿级、未来5年5000亿投资拉动云计算基础设施。百度云表示未来10年百度智能云服务器台数将超过500万台。

3、资本层面,每年新增数据中心投资超1000亿,REITs开闸助力。2020年高瓴、黑石、中信产业基金等资本相继入场,投资IDC企业发展。2020年6月23日,世纪互联宣布黑石资本旗下基金投资1.5亿美元,助力其巩固数据中心领域发展;2020年6月,高瓴资本认购万国数据4亿美元股份,占股3.9%;同年7月,中信产业基金和万国数据设立合资公司,并收购北京数据中心项目,命名“北京十三号数据中心”,众多领先资本持续布局IDC赛道。

4、REITs试点开启,助力IDC资产盘活。2020年4月,中国证监会、国家发展改革委发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,宣布基础设施公募REITs开闸,鼓励信息网络等新型基础设施等开展试点。光环新网于2020年11月12日宣布,全国首单IDC公募启动申报,旗下中金云网数据中心实施REITs的申报发行工作,计划募集资金57亿。

四、海外市场展望:云巨头CapEx(Capital Expenditure,即资本性支出)大幅增长,未来云侧投入持续加码。

据Gartner预测,2020年60%数据中心建设受疫情影响,预计大部分公司会在2021年初恢复拓展计划,2021全球基础设施支出将会达到2000亿美元,同比增长6.2%,且预计增长可持续至2024年。2020前三季度,海外三大云巨头合计资本支出633.99亿美元,同增27.54%,其中Q3单季度合计资本支出250.35亿美元,环增23.7%。

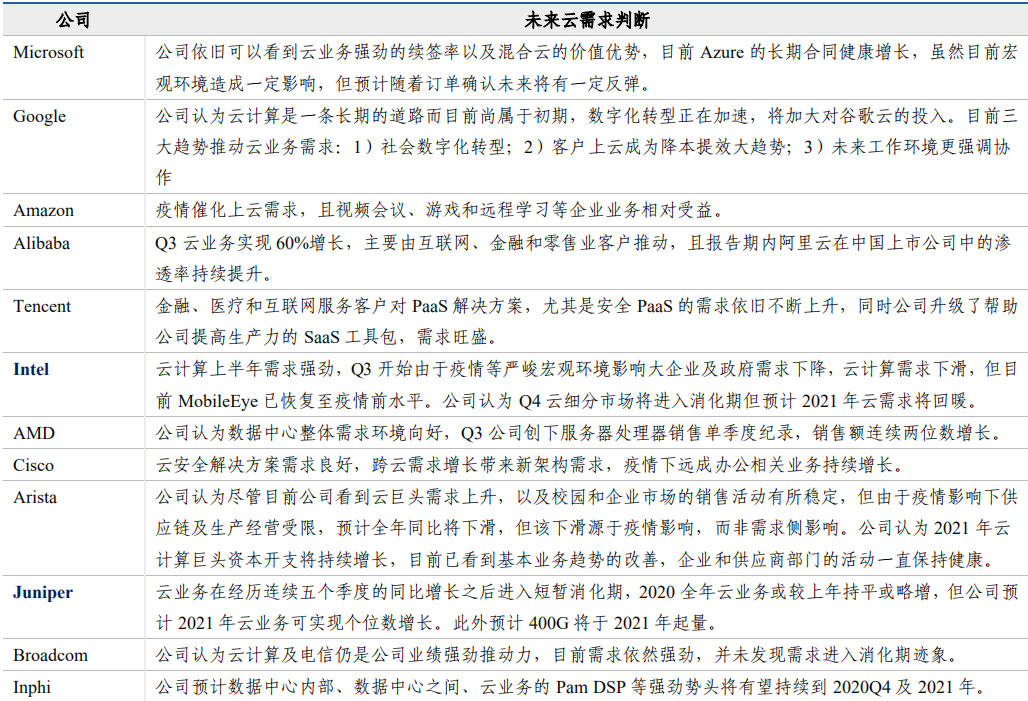

根据各大云计算产业链上下游企业三季报及公司业绩会议,云需求未来依旧强劲,在12家上下游企业中,仅Intel及Juniper表示云细分市场或将进入短暂的消化期,但需求将于2021年回暖。其他10家企业均对云需求表示积极预期。

图7:各大云计算产业链企业未来云需求判断

综合各大产业链上下游关键企业口径,我们认为未来云需求有望持续强劲,个别企业或面临短暂消化期,但长期随着数字化转型、远程协调需求提升、企业上云率提升等云需求增加,2021年恢复可期。