银行业是我国信息化程度最高的行业之一,也是我国信息化建设的重点领域。我国自上世纪90年代开始银行IT集中建设,随着我国银行业电子化工程进程的进一步加快,信息技术在银行业的应用不断深入,银行对信息技术的依赖将不断增加,未来的银行业将不仅仅简单地把信息技术作为业务发展的重要手段和工具,而是通过信息技术改变或创造新的银行业务模式、业务流程。信息系统已成为我国银行业的重要基础架构。随着银行业务和IT技术的不断融合,银行IT已成为银行生存和发展的支柱。

一、银行IT市场概述

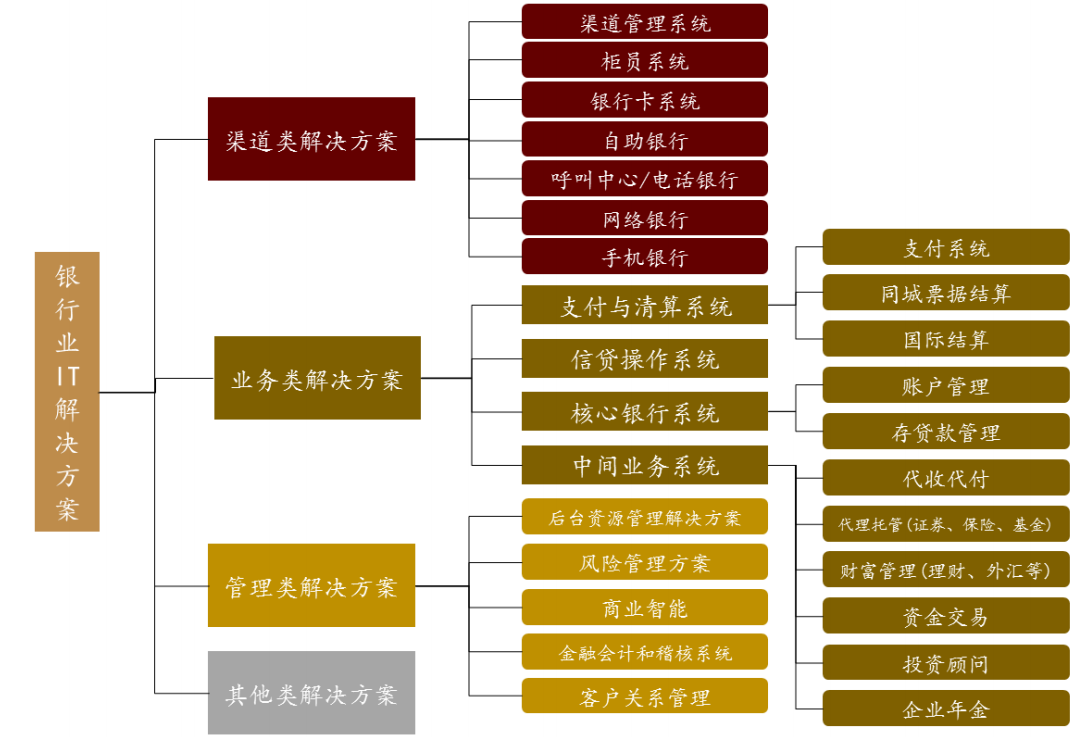

银行IT系统可简单分为前端设备和后端系统,银行在前端设备的投入主要是各类金融机具的购买和升级,而后端系统的投入则主要是基础设施硬件、操作系统和中间件的购臵以及各类解决方案的开发实施。

图1:银行业IT系统分块

银行IT服务包括硬件和解决方案,硬件支出与服务解决方案支出占比基本为1:1。其中解决方案通过IT手段实现对银行业务管理、决策等方面的支持,从IT系统的功能模块角度,我们可以把银行IT系统分为三大功能模块,银行的业务条线、营销条线和管理条线。这三个功能模块分别对应了业务类解决方案、渠道类解决方案和管理类解决方案。

图2:银行IT解决方案分类

资料来源:IDC

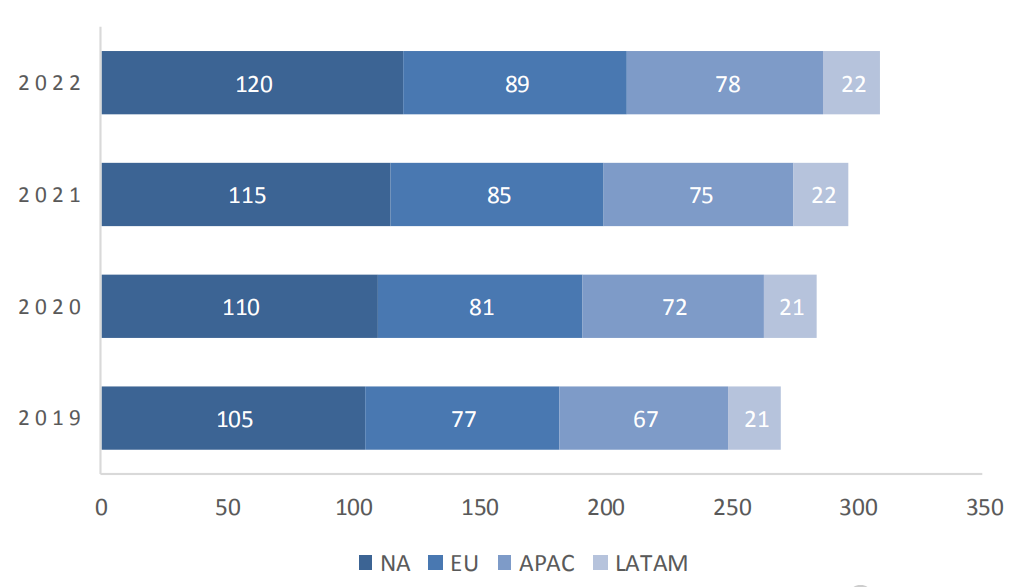

1)全球银行IT支出稳定增长

根据CELENT的统计数据及预测,2019年全球银行IT市场增长稳定,其中北美市场增长最快,CELENT预测北美市场未来4年复合增长率为4.6%。同时,2019年亚太区银行IT市场规模超过700亿美金,CELENT预测亚太市场未来四年复合增长率为3.8%。全球银行IT支出2020年可以达到2,840亿美元,2022年达到3,090亿美元。

图3:全球银行IT支出稳定增长(单位:十亿美元)

2)全球金融科技行业由美国主导,我国银行IT技术和国外存在一定差距

根据2014-2019年《IDC金融科技供应商百强榜单》,榜单前十的公司在近六年并没有发生过大变动,世界金融科技格局仍是以美国为主导,2019年排名前十的公司中6家为美国公司、2家印度公司、2家日本公司。中国在此榜单中的最好成绩为神州信息的第38位,上榜公司数量仅为个位数。我国金融科技起步较晚,在技术积累上同美国存在差距,未来成长空间大。

表1:全球金融科技行业由美国主导

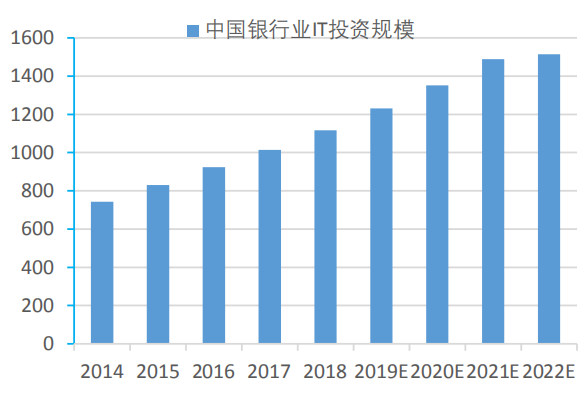

3)中国银行IT市场快速增长

根据IDC报告,2018年中国银行业整体IT投资规模达到1116.8亿元,同比上升10.13%。赛迪顾问《2020中国银行业IT解决方案市场份额分析报告》和《2019年中国银行业IT解决方案市场预测报告》显示,2019年我国银行业整体IT投资规模达到1459.13亿元,同比增长22.8%。

图4:中国银行业IT投资规模达千亿级(单位:亿元)

资料来源:IDC

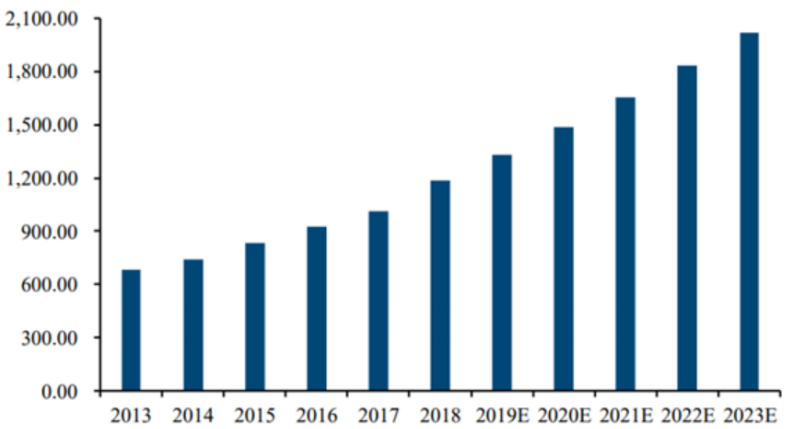

根据18年IDC做出的预测,中国银行业整体IT市场规模2022年将达到1513.9亿元,2018-2022年年均复合增长率8.1%。

赛迪顾问预测到2023年,中国银行业整体IT投入将突破二千亿元人民币,达到2017.05亿元人民币,2018到2023年的年均复合增长率达到11.16%。

图5:2013-2023年中国银行业IT投资规模(亿元)

二、银行IT解决方案市场概述

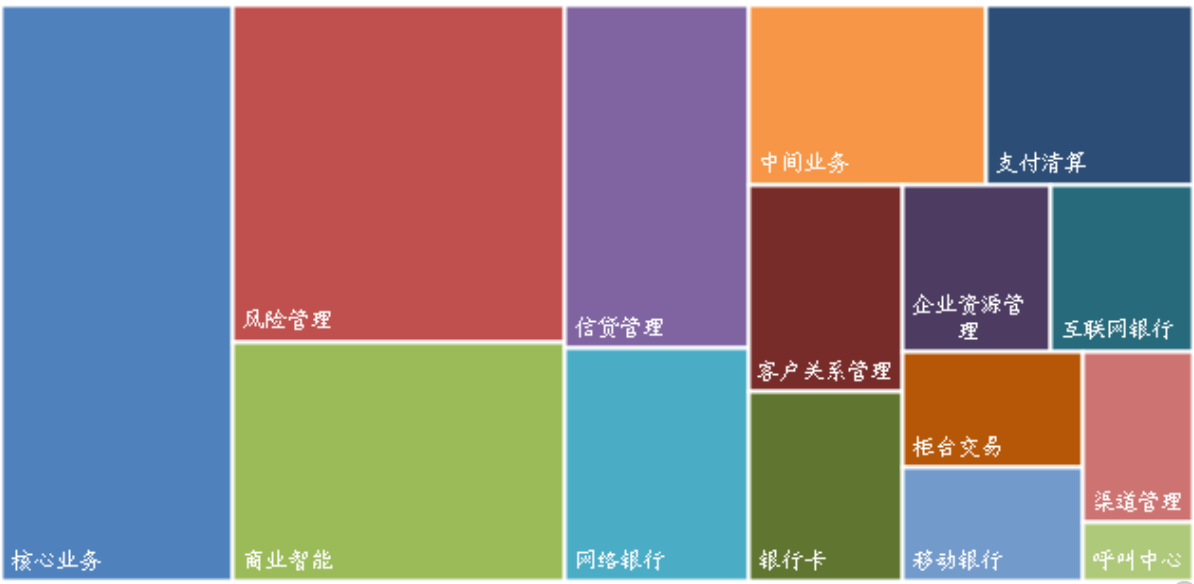

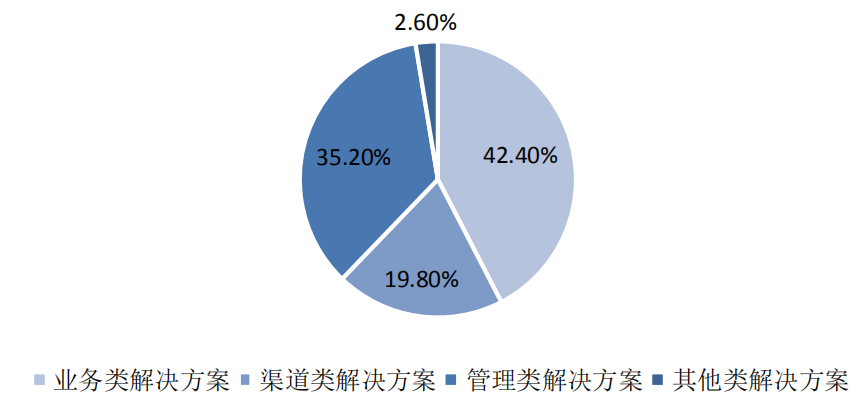

银行IT解决方案市场可划分为三大类别:业务类、渠道类、管理类。中国银行三类解决方案市场规模占比分别为42.4%、35.2%、19.8%。

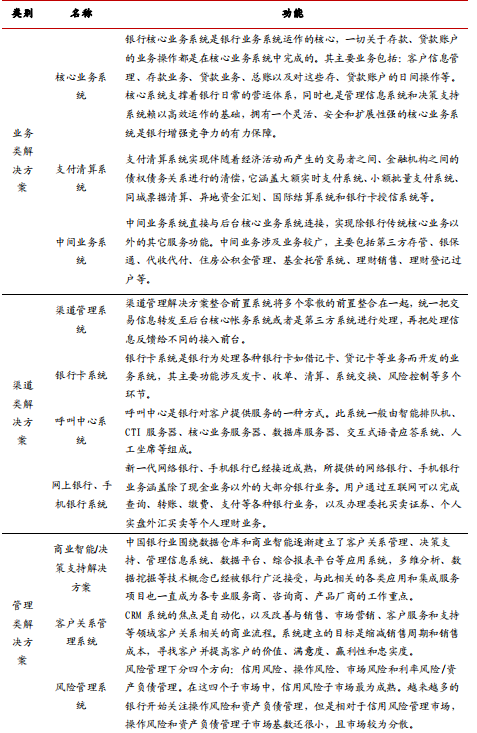

1、业务类IT解决方案:包括核心业务系统、支付与清算系统、中间业务系统、信贷操作系统以及近年来兴起的互联网银行等解决方案。

2、渠道类IT解决方案:包括渠道管理系统、柜台交易系统、银行卡系统、电话银行/呼叫中心系统、网络银行系统、移动银行系统、柜员系统、自助银行系统等业务渠道相关的解决方案。

3、管理类IT解决方案:包括客户关系管理、商业智能/决策支持管理、企业资源管理、风险管理在内的与银行后台紧密相关的解决方案。

图6:银行IT细分领域结构

数据来源:IDC

图7:中国银行业IT解决方案市场投资分布

来源:中国报告网

银行IT解决方案市场复合增速达20%以上。根据 IDC《中国银行业 IT 解决方案市场份额,2019》研究报告,2019 年中国银行业 IT 解决方案市场总规模约为 425.8 亿元人民币,预测到 2024 年,中国银行业 IT 解决方案市场规模将达到 1273.5 亿人民币,预计未来五年年复合增长率达到 24.50%。

相应地,IT解决方案占银行整体投入中的比例逐渐增大。2015年银行业IT解决方案占比45.6%,经过几年的发展,到2018年IT解决方案占比已达51.2%。

银行业IT解决方案主要包括软件和外包服务两部分。

图8:银行 IT 解决方案的主要功能

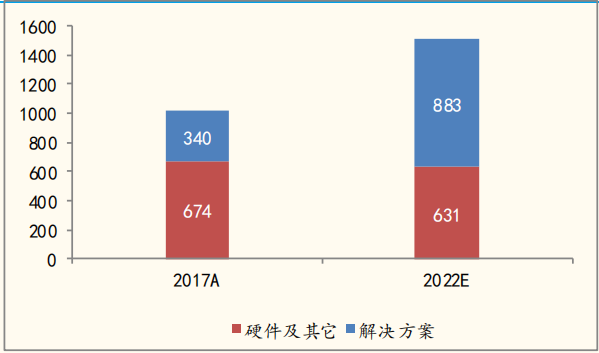

解决方案市场快速增长,头部格局已相对稳定。银行IT支出增速已经下降到个位数,IDC预测2018-2022年CAGR仅为8%左右。虽然整体增速不高,但是结构会出现明显变化,IDC预计银行IT解决方案市场将维持CAGR 21%左右的增长,至2022年达到883亿元,占总支出的比重提高到58%。

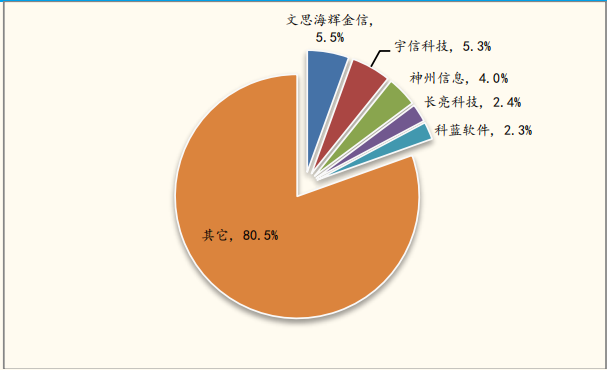

当前,业务、管理、渠道三大解决方案领域头部市场格局已相对稳定。业务类解决方案以核心业务系统解决方案为主(占比达45%),未来增长的主要驱动因素为业务系统改造需求的增加;管理类解决方案以商业智能和风险管理解决方案为主(合计占比50%以上),未来增长的主要驱动因素为银行内部管理及合规风控需求的提升;渠道类解决方案未来增长的主要驱动因素为中小银行对数字化渠道建设需求的增加。未来业务及管理类解决方案仍将是银行IT投资的重点,渠道类解决方案市场占比预计维持稳定或继续保持下滑趋势。上述三大解决方案市场头部格局已多年未发生重大变动:业务类以文思海辉金信、神州信息、宇信科技等领先;管理类以文思海辉金信、宇信科技、IBM等领先;渠道类以宇信科技、科蓝软件、神州信息等领先。

图9:银行IT解决方案市场将保持快速增长(亿元)

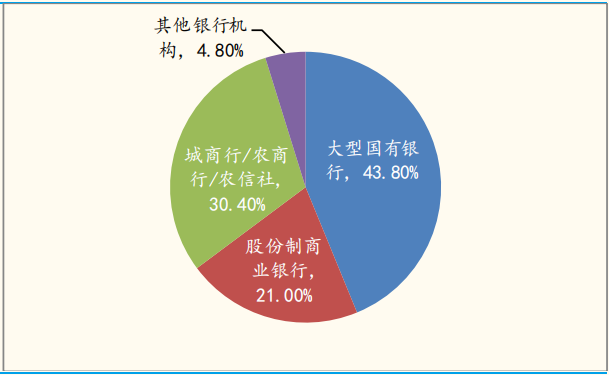

整体市场格局趋于分散,主战场将从大型银行转移到中小银行。银行IT解决方案市场格局相对分散,2017年CR5不足20%,且相比2015年CR5为25%,市场整体上朝更加分散的趋势发展。目前,银行IT市场主要集中在大型国有银行和股份制商业银行,但从趋势上看,银行IT厂商未来主要争夺的客户将转向中小银行(包括城商行、农商行以及农信社等),主要原因一是市场玩家在大型银行上的市场格局已经较为稳定,未来中小银行市场将成为最大增量;二是由于银行本身的科技实力已经达到一定水平,现阶段正逐渐从对内服务转向对外输出。2016年7月,银监会通过银行业信息科技“十三五”规划明确鼓励有条件的银行尝试信息科技公司运作,为其他银行提供托管服务与外包服务等。当前已有部分隶属于大型国有银行和股份制商业银行的独立科技子公司成立,例如建信金科、平安科技、兴业数金、招银网络等。这些银行系科技公司作为未来银行IT乃至整个金融IT的重要玩家,在行业理解、数据积累、获得传统金融企业信任方面具有先天优势。

图10:中国银行业IT投资比例(2017)

图11:中国银行业IT解决方案市场格局(2017)